【本日の相場概況】

※RSIは高精度で天底を示唆

日経平均 28948.73 -9.83 TOPIX 1954.02 -2.71 出来高 12.2億株 売買代金 2.90兆円

・RSI (9) 日経平均 55.91 TOPIX 57.19 ・RSI(14) 日経平均 64.53 TOPIX 56.97

・騰落レシオ 99.39

日経平均 28948.73 -9.83

TOPIX 1954.02 -2.71

出来高 12.2億株

売買代金 2.90兆円

・RSI (9) 日経平均 55.91

TOPIX 57.19

・RSI(14) 日経平均 64.53

TOPIX 56.97

・騰落レシオ 99.39

【日米市場の現況と今後の予想】

ダウ平均

昨夜の注目点となっていた米5月消費者物価指数(CPI)は上振れとなり、市場が警戒していた下振れとはならなかった。

そのため、ダウ平均はCPIの結果を好感してギャップアップスタートとなり、200ドル近く上昇したものの、上げたところでは来週のFOMCへの警戒感が台頭し、利益確定売りが優勢となり、上げ幅を19ドルに縮めての大引けとなった。

ボリンジャーバンドでは、昨日・一昨日と行く手を阻まれた+1σで三度弾かれていることから、目先は失望感が出やすく、いったん基準線割れを試しやすいと見ている。

なお、筆者予想どおり、いったん売られたとしてもFOMC前には買い戻しが入ると見ており、FOMC通過後は余程のことがない限り週末のMSQに向けては戻りを試すと予想している。

ただ、FOMCについては、昨夜のCPIが上振れたにもかからず米10年債金利は低下しており、市場はFRBは当面利上げには動かないと見ていると思え、FRBがその点を追認してくるか、多少の牽制をしてくるかが焦点となり、後者であった場合はFOMC通過で株価はいったん下振れる可能性を残している。

なお、今夜のダウ平均についてはポジション調整となり、昨夜の高値からの下落に対する小幅上昇を予想している。

ナスダック総合指数

ナスダック総合指数については、ダウ平均同様にギャップアップスタートとなった後、いったん前日終値まで売られたものの、すかさず切り返しの動きとなり、しっかりとした陽線引けとなった。

ただ、MACDのシグナル線との絡み合い(もみ合い)は引き続き継続しており、25日線と75日線との乖離が拡大しきれない需給にあることから、価格が上昇しても移動平均線との乖離が広がり、利益確定売りが出やすい状況に変わりなく、いったん下方向に振れた場合は急落が起こりやすい需給が続いている。

今夜のナスダックについては週末要因から利益確定売りが入る可能性が高いと見ているが、どの程度の値幅で入ってくるかに注目している。

東京市場・日経平均

ナスダック総合指数

ナスダック総合指数については、ダウ平均同様にギャップアップスタートとなった後、いったん前日終値まで売られたものの、すかさず切り返しの動きとなり、しっかりとした陽線引けとなった。

ただ、MACDのシグナル線との絡み合い(もみ合い)は引き続き継続しており、25日線と75日線との乖離が拡大しきれない需給にあることから、価格が上昇しても移動平均線との乖離が広がり、利益確定売りが出やすい状況に変わりなく、いったん下方向に振れた場合は急落が起こりやすい需給が続いている。

今夜のナスダックについては週末要因から利益確定売りが入る可能性が高いと見ているが、どの程度の値幅で入ってくるかに注目している。

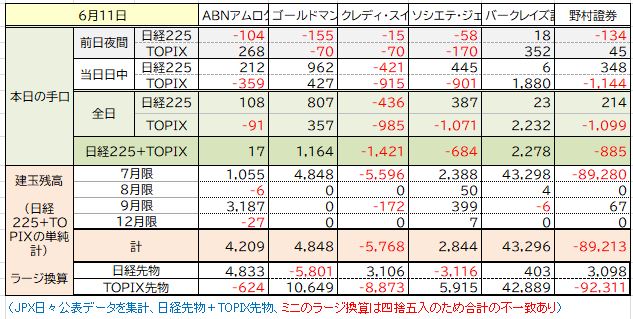

先物・オプション手口集計・考察

ゴールドマンは1,164枚買い越し、建玉については日々集計どおりであれば1万枚と半減。

Cスイスは小口売り越し。

これまで買い筆頭であったソシエテは-684枚の小幅越し、建玉については、日々集計ではほとんどを本日のSQ決済に回しており、一気に2,800枚余まで減らしている。

ただ、ソシエテのSQ前の建玉は「見せ板」が多いため、月曜の残高報告を見るまで実態はわからない。

野村も-885枚売り越しと小口の取引となっている

ABNアムロは、先物・オプションともに売り買い交錯となっている。

なお、ソシエテとともに再び大口のクロスを入れている。(後述)

ゴールドマンは1,164枚買い越し、建玉については日々集計どおりであれば1万枚と半減。

Cスイスは小口売り越し。

これまで買い筆頭であったソシエテは-684枚の小幅越し、建玉については、日々集計ではほとんどを本日のSQ決済に回しており、一気に2,800枚余まで減らしている。

ただ、ソシエテのSQ前の建玉は「見せ板」が多いため、月曜の残高報告を見るまで実態はわからない。

野村も-885枚売り越しと小口の取引となっている

ABNアムロは、先物・オプションともに売り買い交錯となっている。

なお、ソシエテとともに再び大口のクロスを入れている。(後述)

日経平均の予想コメント

本日の東京市場MSQについては、上方向への仕掛けが入ったものの小規模なものであり、ザラバ高値もSQ値を超えており「幻のSQ」とはならなかった。

したがって、目先は極端な上振れも下振れも想定し難く、ダウ平均の動向に見合った値動きが展開されると見ている。

日足チャートは、引き続き25日線-75日線のレンジ内の膠着となっており、方向感が出にくい状況となっているが、両移動平均線はやや下向きに推移している。

また、上方の75日線タッチが2回であるのに対し、下方の25日線タッチが1回であることから、リズム的には2回目の25日線タッチに向かいやすいと見ている。

加えて、TOPIX日足チャートは日経平均よりも明瞭に高値切り下げ・安値切り下げの下降トレンドを示唆しており、MACDも陰転している。

ただ、価格は25日線・75日線の両移動平均線の上方に位置しており、MACDについても勢いがある分、ゼロラインタッチで反発に向かいやすいと見ている。

なお、ダウ平均については、上述のとおり、目先弱含む可能性があると見ており、日経平均・TOPIXともに目先弱含みしやすいと予想している。

なお、先物手口ではソシエテとアムロが9月限先物に大口クロスを振っている。6月限の追加なのか、ロールなのかはほからないが、来週のFOMCに向けたものと思われ、一定の警戒は必要である。

日経平均の目先のレンジについては、足元のトレンドの継続が前提で28,800円~29,200円と見ているが、FOMC通過後は結果次第で上下目途は±300円幅の変動が起こり得ると見ている。

なお、メインシナリオは通例どおり米国MSQ通過でピークを打つとの予想に変更はないが、S&P500が高値更新しているに対し、ダウ平均の出遅れが目立っており、このままダウ平均が高値更新できずに、ダウ平均とS&P500間で高値日のズレが生じた場合は再来週は急落に対する警戒が必要になると予想している。

来週のFOMCは夏休み前の一大経済イベントであり、市場参加者はそれぞれに仕掛けを行っていると思われ、何らかの市場変動が起きると見ているが、仮に、小規模な変動にとどまった場合には9月のジャクソンホールまでは大きくは動きにくく、夏の間はジリ安またはレンジでの日柄調整になる可能性があると見ている。

本日の東京市場MSQについては、上方向への仕掛けが入ったものの小規模なものであり、ザラバ高値もSQ値を超えており「幻のSQ」とはならなかった。

したがって、目先は極端な上振れも下振れも想定し難く、ダウ平均の動向に見合った値動きが展開されると見ている。

日足チャートは、引き続き25日線-75日線のレンジ内の膠着となっており、方向感が出にくい状況となっているが、両移動平均線はやや下向きに推移している。

また、上方の75日線タッチが2回であるのに対し、下方の25日線タッチが1回であることから、リズム的には2回目の25日線タッチに向かいやすいと見ている。

加えて、TOPIX日足チャートは日経平均よりも明瞭に高値切り下げ・安値切り下げの下降トレンドを示唆しており、MACDも陰転している。

ただ、価格は25日線・75日線の両移動平均線の上方に位置しており、MACDについても勢いがある分、ゼロラインタッチで反発に向かいやすいと見ている。

なお、ダウ平均については、上述のとおり、目先弱含む可能性があると見ており、日経平均・TOPIXともに目先弱含みしやすいと予想している。

なお、先物手口ではソシエテとアムロが9月限先物に大口クロスを振っている。6月限の追加なのか、ロールなのかはほからないが、来週のFOMCに向けたものと思われ、一定の警戒は必要である。

日経平均の目先のレンジについては、足元のトレンドの継続が前提で28,800円~29,200円と見ているが、FOMC通過後は結果次第で上下目途は±300円幅の変動が起こり得ると見ている。

なお、メインシナリオは通例どおり米国MSQ通過でピークを打つとの予想に変更はないが、S&P500が高値更新しているに対し、ダウ平均の出遅れが目立っており、このままダウ平均が高値更新できずに、ダウ平均とS&P500間で高値日のズレが生じた場合は再来週は急落に対する警戒が必要になると予想している。

来週のFOMCは夏休み前の一大経済イベントであり、市場参加者はそれぞれに仕掛けを行っていると思われ、何らかの市場変動が起きると見ているが、仮に、小規模な変動にとどまった場合には9月のジャクソンホールまでは大きくは動きにくく、夏の間はジリ安またはレンジでの日柄調整になる可能性があると見ている。